26. mars 2024

Útgreiðslur lífeyrissparnaðar - hvað ber að hafa í huga

Arion banki í samstarfi við lífeyrissjóði í rekstri bankans býður til opins fræðslufundar um...

LESA NÁNARÁrið 2021 einkenndist af mikilli efnahagsóvissu og takmörkunum um allan heim vegna Covid faraldursins. Eftir töluverðan samdrátt árið 2020 fóru helstu efnahagsstærðir þó að taka við sér hér á landi og bólusetningar hófust en nú er búið að bólusetja þorra þjóðar. Hagvöxtur tók verulegan viðsnúning frá fyrra ári og atvinnuleysi hefur jafnframt minnkað hraðar en von var á. Aftur á móti hefur verðbólga verið nokkuð há og reynst heldur þrálátari en búist var við framan af ári. Það hefur skapað væntingar um frekari vaxtahækkanir Seðlabankans á næstu misserum.

Þrátt fyrir að heimsfaraldur hafi óhjákvæmilega litað árið 2021 voru eignamarkaðir mjög kraftmiklir á árinu. Innlendi hlutabréfamarkaðurinn var fremstur í flokki en úrvalsvísitala hlutabréfa hækkaði um 33,0% á árinu. Erlendu hlutabréfin voru einnig sterk en heimsvísitala hlutabréfa (e. MSCI World Index) hækkaði um 20,1% í Bandaríkjadal eða um 22,1% í íslenskum krónum á árinu.

Innlendi skuldabréfamarkaðurinn skilaði einnig góðri ávöxtun. Stýrivextir Seðlabanka Íslands náðu lágmarki í lok ársins 2020 þegar þeir voru 0,75% en standa nú í 2,0%. Vaxtahækkunarferli er hafið og ljóst er að markaðsaðilar vænta þess að vextir komi til með að hækka enn frekar. Nafnávöxtun verðtryggðra ríkisskuldabréfa var á bilinu -6,0% - 7,7% en ávöxtun óverðtryggðra var á bilinu -2,8% -0,1% á árinu.

Ávöxtun á eignasafni Lífeyrisauka árið 2021 var einstaklega góð en gott gengi á mörkuðum almennt á vissulega hlut þar í. Nafnávöxtun fjárfestingarleiða Lífeyrisauka var á bilinu 4,8% - 21,0% sem samsvarar 0,0% - 15,4% raunávöxtun. Það er óhætt að segja að hlutabréf hafi verið mest áberandi þegar kemur að ávöxtun á árinu 2021, bæði innlend og erlend. Sá eignaflokkur sem skilaði mestri ávöxtun var innlend hlutabréf en eins og fyrr segir var sá markaður afar kraftmikill á árinu. Lífeyrisauki 1 er sú leið er tilheyrir Ævilínu sem hefur mest vægi hlutabréfa og jafnframt sú leið sem skilar mestri ávöxtun yfir árið.

.jpg)

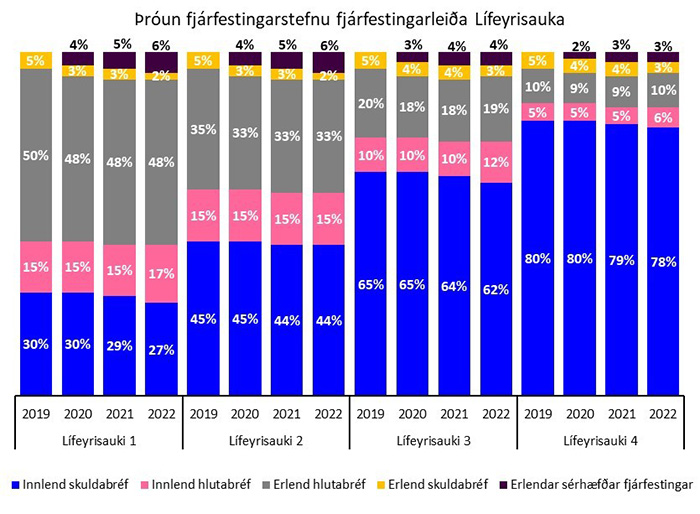

Starfsstjórn Lífeyrisauka endurskoðar fjárfestingarstefnu sjóðsins að minnsta kosti árlega og hefur nú undirritað nýja fjárfestingarstefnu fyrir árið 2022. Síðustu ár hefur verið lögð áhersla á að auka vægi og áhættudreifingu erlendra eigna. Í nýrri stefnu er haldið áfram á þeirri vegferð en helstu breytingar eru þær að vægi erlendra eigna og hlutabréfa er aukið en á móti er dregið úr vægi skuldabréfa. Fjárfestingarstefna sjóðsins í heild er birt á vefsíðu sjóðsins en hana má nálgast hér.

Breytingar á stefnunni í ár eru gerðar til þess að nýta þau tækifæri sem skapast í lágvaxtaumhverfi og þannig stuðla að hærri langtímaávöxtun. Þá eru breytingar einnig gerðar til þess að skerpa á mismunandi áhættustigi milli ólíkra fjárfestingarleiða.

Markmið um hlutfall eignaflokka hjá Lífeyrisauka 1, 2, 3 og 4 breytast eins og hér segir:

Markmið um hlutfall eignaflokka hjá Lífeyrisauka - Erlend verðbréf breytast eins og hér segir:

Arion banki í samstarfi við lífeyrissjóði í rekstri bankans býður til opins fræðslufundar um...

LESA NÁNARYfirlit um iðgjaldagreiðslur á tímabilinu 1. ágúst 2022 til 13. febrúar 2024 hafa verið birt á Mínum...

LESA NÁNARFræðslufundi um Lífeyrisauka, viðbótarlífeyrissparnað Arion, verður streymt á Facebook síðu Arion...

LESA NÁNARUndanfarin ár á fjármálamörkuðum hafa verið afar sveiflukennd. Árið 2021 var sem dæmi með þeim bestu...

LESA NÁNARAlmenna úrræðið til að nýta viðbótarsparnað skattfrjálst til íbúðakaupa og til að greiða niður...

LESA NÁNARÁhættudreifing er mikilvægur þáttur í uppbyggingu eignasafna, sérstaklega þeirra sem hafa langan...

LESA NÁNARArion banki gaf nýverið út Lífeyrisbókina. Þar er að finna grein sem ber heitið Vandfundið jafnvægi...

LESA NÁNARSnædís Ögn Flosadóttir, framkvæmdastjóri EFÍA og LSBÍ og rekstrarstjóri Lífeyrisauka, skrifaði grein...

LESA NÁNARNýlega samþykkti Alþingi breytingar á lífeyrissjóðalögunum sem varða m.a. upplýsingagjöf til...

LESA NÁNARÁrið sem var að líða markar eitt mest krefjandi ár á fjármálamörkuðum frá fyrri hluta síðustu aldar...

LESA NÁNARTímabilið frá áramótum og til dagsins í dag hefur einkennst af fréttum sem hafa haft neikvæð áhrif á...

LESA NÁNARTímabilið frá áramótum og til dagsins í dag hefur einkennst af fréttum sem hafa haft neikvæð áhrif á...

LESA NÁNARÁhættudreifing er mikilvægur þáttur í uppbyggingu eignasafna, sérstaklega þeirra sem hafa langan...

LESA NÁNARÁrið 2021 einkenndist af mikilli efnahagsóvissu og takmörkunum um allan heim vegna Covid...

LESA NÁNARUndanfarin ár hefur Lífeyrisauki aukið áhættudreifingu erlenda eigna sjóðsins og samhliða nýtt sér...

LESA NÁNARSnædís Ögn Flosadóttir, rekstrarstjóri Lífeyrisauka og Hjörleifur Arnar Waagfjörð, forstöðumaður...

LESA NÁNARVið notum vafrakökur til að bæta upplifun þína á vefnum. Lestu um hvernig við notum vafrakökur og hvernig þú getur stjórnað þeim með því að smella á "Stillingar fótspora".